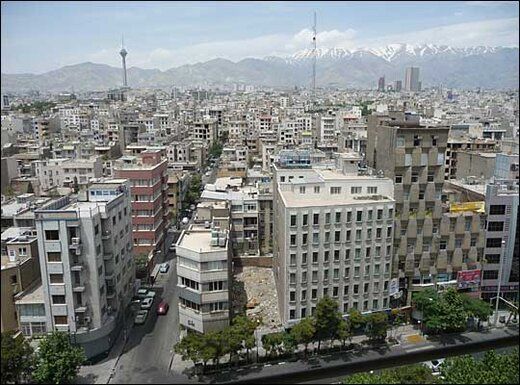

سرمایه گذاری مطمئن و پرسود در بازار املاک و مستغلات

نحوه سرمایه گذاری

یک استراتژی سرمایه گذاری است که مخفف عبارت «خرید، بازپروری، اجاره، تامین مالی مجدد، تکرار» است. این روش داراییهای آسیبدیده و داراییهای خارج از بازار مانند سلب مالکیت یا خانههایی که برای حراج گذاشته شدهاند را هدف قرار میدهد. ایده این است که املاک را با قیمتی پایین گیر بیاورید، آنها را به املاک اجاره ای تبدیل کنید، و به سرعت برای تامین مالی خرید دیگری، سرمایه گذاری مجدد انجام دهید. مراحل – خرید، بازسازی، اجاره، تامین مالی مجدد، تکرار – باید به ترتیب تکمیل شوند تا یک استراتژی سرمایه گذاری موثر باشد. این مقاله که توسط مسکن فانوس نوشته شده است را با دقت مطالعه کنید.

خرید کنید

هدف ساده است: خرید یک ملک ارزان قیمت در تهران برای بازسازی آن. برای تعیین اینکه آیا روش برای ملک جواب می دهد یا خیر، حساب کنید تا مطمئن شوید که قیمت خرید (از جمله هزینه های بسته شدن ) می تواند هزینه های بازسازی شما را پوشش دهد. محاسبه (مقدار پس از تعمیر) در اینجا مفید است.

توانبخشی

بازسازی یک ملک و بازسازی آن در ایران چیزهای مختلفی است. احیا به معنای بازگرداندن ملک به حالت اولیه است. فکر کنید: همه اصول اولیه یک اجاره دلپذیر، اما بدون بسیاری از پرداخت های سطح بالا یا ویژگی های اختیاری. بازسازی به معنای تجدید آن است، که ممکن است شامل ارتقاءهایی مانند امکانات اضافی باشد.

بازسازی ملک

هنگام بازسازی ملک خود در کشور ایران ، نحوه عملکرد و قابل سکونت کردن آن را ارزیابی کنید. بیشتر سرمایهگذاران املاک و مستغلات که از روش پیروی میکنند، تنها زمانی بازسازی را در نظر میگیرند که ارزشی که نوسازی اضافه میکند، پرداخت اجاره ماهانه بالاتر را توجیه کند. برخی از نمونههای بازسازیهای با بازده بالا شامل آشپزخانهها و حمامهای بهروز، و اضافات اتاقخواب است.

اجاره

پس از بازسازی، نوبت به اجاره ملک می رسد. درآمد اجاره به شما این امکان را می دهد که وام مسکن را به طور بالقوه با سود ماه به ماه بپردازید و سرمایه ای بسازید که در مرحله بعدی (تامین مالی مجدد) از آن استفاده خواهید کرد. تعیین قیمت مناسب اجاره برای بازار (و پر کردن آن با مستاجران با کیفیت بالا) کلید موفقیت شما با روش است.

اجاره را تعیین کنید هنگام تعیین میزان اجاره بها ، به میزان درآمدی که برای پوشش هزینه های خرید و توانبخشی خود نیاز دارید و همچنین میزان اجاره ای که بازار محلی شما پشتیبانی می کند، در نظر بگیرید. قانون 1% راهی سریع برای فهمیدن اینکه آیا یک ملک سرمایه گذاری قرار است جریان نقدی ماهانه مورد نیاز شما را فراهم کند تا آن را یک سرمایه گذاری خوب در نظر بگیرید.

در تهران مستاجران را پیدا کنید رابطه طولانی مدتی که با یک مستاجر جدید شروع خواهید کرد ممکن است سال ها ادامه داشته باشد. بررسی دقیق درخواستهای اجاره و بررسی منابع و امتیازات اعتباری قبل از امضای قرارداد اجاره ضروری است. هنگام جستجوی مستاجران، باید دارایی، بازار و نمایش خود را فهرست کنید، مستاجران بالقوه را نمایش دهید، و بررسی های پس زمینه را انجام دهید .

مدیریت اموال

اگر صرفاً به کسب درآمد غیرفعال از سرمایهگذاری خود علاقه دارید، میتوانید عملیات معمول را به یک شرکت مدیریت املاک واگذار کنید . آنها می توانند تمام مسئولیت های صاحبخانه را بر عهده بگیرند ، اگر شما به وظیفه خود عمل نکنید، یا به سادگی وقت ندارید.

تامین مالی مجدد

هنگامی که مقدار قابل توجهی از سهام در ملک ایجاد کردید، می توانید آن را مجدداً تأمین مالی کنید و پس انداز نقدی و سهام خود را برای خرید ملک مضطرب دیگری قرار دهید. حتماً به دوره چاشنی اجباری توجه داشته باشید، که مدت زمانی است که شما باید قبل از اینکه وام دهنده در برابر ارزش تخمینی آن سرمایه گذاری مجدد انجام دهد، مالک آن شوید.

برخی از بانک ها ممکن است پیشنهاد بازپرداخت نقدی را تمدید کنند. دیگران ممکن است تصمیم بگیرند که بدهی های معوق را بپردازند. بازپرداخت نقدی ایده آل است زیرا به شما امکان می دهد ملک دیگری را با پول نقد خریداری کنید. اما ابتدا باید وام دهنده ای را پیدا کنید که وام دهنده ای را ارائه می دهد – و باید شرایط لازم برای آن را داشته باشید.

تکرار

این دقیقاً همان چیزی است که کلمه نشان می دهد – برای خرید ملک های بیشتر، روند بالا را تکرار کنید. شما می توانید از بازپرداخت نقدی استفاده کنید یا از دارایی اولیه آنها برای خرید و بازسازی ملک بعدی استفاده کنید.

نحوه تامین مالی سرمایه گذاری

یکی از جنبههای چالش برانگیز برای سرمایهگذاران مبتدی ، تعیین این است که کدام ملک سرمایهگذاری بهترین بازگشت سرمایه را ارائه میکند و چگونه میتوان قیمت اولیه خرید و هزینههای بازسازی را پوشش داد. اگر برای تامین مالی خرید ملک یا بازسازی آن پول نقد ندارید، راه های دیگری نیز برای تامین مالی وجود دارد.

وام های بانکی متعارف اکثر بانکها به حداقل 20 تا 25 درصد پول نیاز دارند – بقیه ممکن است بیشتر نیاز داشته باشند. آنها ممکن است پول نقد ارائه دهند یا فقط بدهی را بپردازند. بانک های متعارف مبلغی را که به شما اجازه می دهند وام بگیرید بر اساس قیمت خرید ملک استوار می کنند، که می تواند به معنای مقادیر کم وام باشد زیرا عمداً به دنبال املاک ارزان قیمت است. وام بانک های محلی با محدودیت های وام مسکن و مسائل مربوط به نسبت بدهی به درآمد، انعطاف پذیری بیشتری در اعطای وام املاک اجاره ای ارائه دهید. پیشپرداخت در همان محدوده وامهای بانکی معمولی خواهد بود، به علاوه، ممکن است وام هزینههای توانبخشی را نیز پوشش دهد.

وام دهندگان خصوصی اینها وجوهی هستند که از طریق افرادی که می شناسید دریافت می کنید. این می تواند به معنای شرکای تجاری، خانواده، دوستان یا سرمایه گذاران دیگر باشد، بنابراین نرخ ها می توانند بسته به رابطه وام دهنده یا دارایی شما تغییر کنند. وام دهندگان خصوصی ممکن است به وام اجازه دهند تا هزینه های توانبخشی را پوشش دهد. وام دهندگان پول سخت گاهی اوقات، وام های کوتاه مدت خارج از وام دهندگان سنتی تامین می شود. آنها از شرکت های خصوصی یا افراد معروف به وام دهندگان پولی هستند که دارایی شخصی یا سایر دارایی ها را به عنوان وثیقه می پذیرند.

مزایا و معایب روش

جوانب مثبت بالقوه

بازگشت سرمایه خوب هنگامی که یک فیکسر رویه را با مبلغ نسبتاً کمی خریداری می کنید، آن را تعمیر می کنید و آن را اجاره می کنید، ممکن است در موقعیت خوبی برای رسیدن به جریان نقدی مثبت باشید. منبع درآمد غیرفعال هنگامی که به مرحله اجاره رسیدید، از طریق اجاره ای که جمع آوری می کنید شروع به کسب درآمد غیرفعال خواهید کرد. دستیابی به صرفه جویی در مقیاس. پس از تسلط بر روش و ساخت مجموعه ای از املاک سرمایه گذاری، به صرفه جویی در مقیاس خواهید رسید. در آن مرحله، داشتن و بهره برداری از املاک اجاره ای متعدد، هزینه های کلی شما را کاهش می دهد و ریسک شما را کاهش می دهد.

معایب بالقوه

وام های پرهزینه در ایران اگر تصمیم به استفاده از وام کوتاه مدت یا پول سخت دارید، برای نرخ های بهره بالا آماده باشید. این امر به ویژه در مرحله بازپروری اگر به وام های اضافی برای پوشش تعمیرات و بهبودهای گران قیمت نیاز دارید، در حالی که ملک هنوز درآمدی ایجاد نمی کند، صادق است.

پشیمانی توانبخشی پروژه های توانبخشی در خانه های آسیب دیده به دلیل هزینه ها و مسائل غیرمنتظره، زمان بندی دشوار و مدیریت پیمانکاران می توانند سرکش شوند.شاید ارزش صبر کردن را نداشته باشد روش شامل حداقل دو دوره انتظار است – مرحله توانبخشی و چاشنی. مطمئن شوید که پول نقد کافی برای رسیدگی به هر دو در دست دارید. ریسک ارزیابی وام دهندگان عمدتاً یک ملک را بر اساس ارزیابی آن، نه بر اساس پولی که برای بازسازی به آن اختصاص می دهند، بازپرداخت می کنند. این بدان معناست که این خطر وجود دارد که ارزش گذاری اموال کمتر از آنچه پیش بینی می کردید باشد.